このページの目次

当事務所の決算の特徴

意味のない資料より少しでも役に立つ資料を考えています。

例えば、「財務分析で〇〇率は何%です」と伝えても意味がありません。その〇〇率が多い程、どうすればいいかわかりません。経営者はだから何?と思います。

分析だけでは全く意味がありません。

「会社の成績表」「株価評価」「5ヵ年計画」で決算を説明していきます。

決算書ではほぼ説明はしていない状況です。当社では決算書よりも役に立つ資料で説明します。

決算書の資料により目標が立て易い様にも工夫しております。決算書だけでは目標は作れません。

当社では以下のことを決算時に説明します。他の税理士事務所よりもいい決算報告が出来る様に今後も心掛けて参ります。

数値は比較すること

数値は出来る限り比較することにより理解を助けます。損益では2期又は5期で比較していきます。

比較することにより気付くことがあります。比較することにより目標が立て易くなります。

貸借対照表では2期比較しながら資金の動きが大切になります。資金がなくなると会社は機能しません。

資金を丁寧に説明するために2期の貸借対照表を使います。

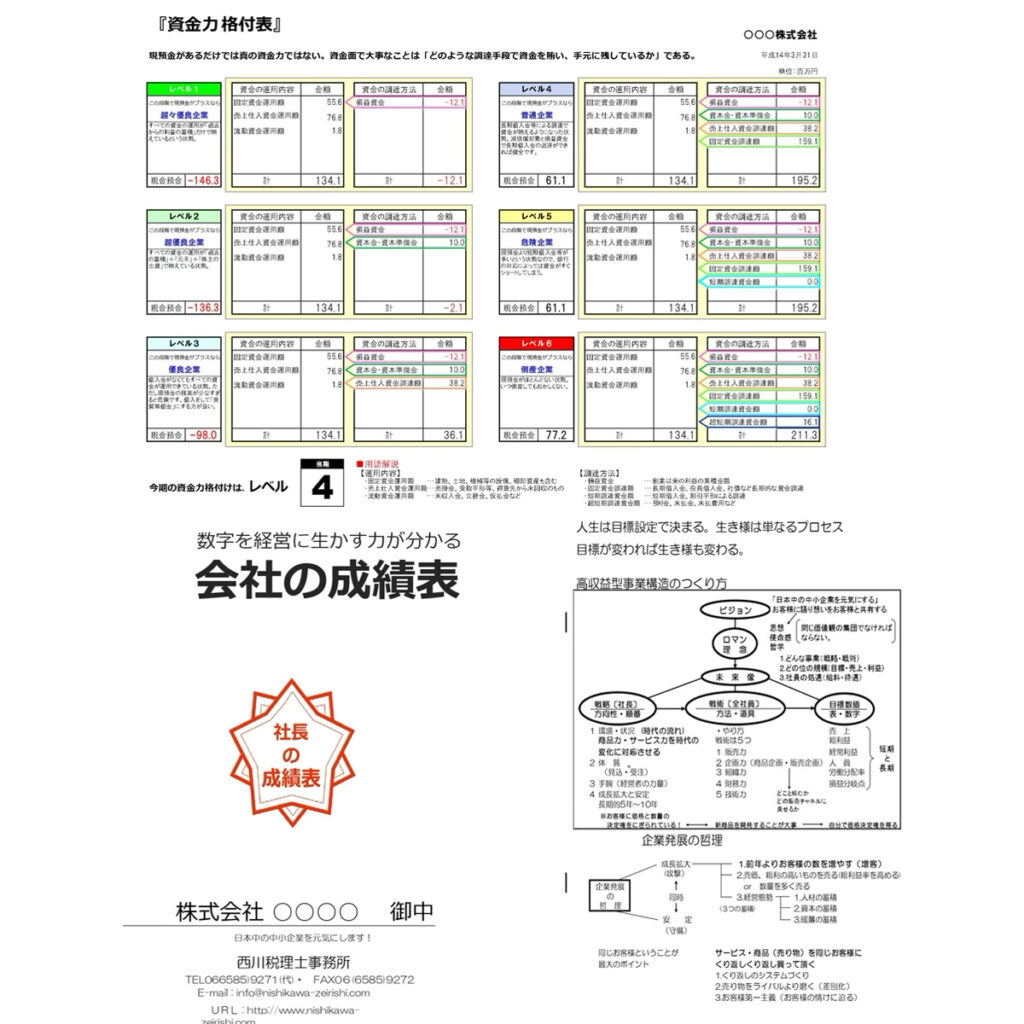

会社の成績表

次に弊社では決算時に「会社の成績表」を作成しています。

会社の成績表では金融機関からの評価がわかります。決算書で金融機関にどう見られているのかを知る必要があります。金融機関にどう見られているかを知るかによって対策も違ってきます。

同じ内容の決算書でも金融機関からの評価が違う場合があります。

金融機関からどう見られているかがわかれば内容は同じでもいい表現をすることが可能になります。融資に大きな差が出てきます。

「会社の成績表」では財務分析は数個に絞っております。

一般の財務分析は種類が多すぎてだから何?と思ってしまいます。財務分析を絞ることにより目標を作るのです。

目標を作り達成すれば金融機関からの評価も当然高くなります。

損益については図で事業構造を前期と比較します。数値だけ並べただけでは状況はわかるだけです。

事業構造を前期と比較することにより原因を知り、対策を練ることにより次期の目標を作ることが可能になります。

資金についてはキャッシュフロー計算書や資金別貸借対照表などで資金を説明していきます。

キャッシュフロー計算書では資金の流れがわかってきます。資金別貸借対照表では資金の理由がわかってきます。

この流れと理由がわかれば資金をどう増せばいいかがわかってきます。

株価評価

株価が高い会社は概算で株価評価を行っています。もちろん決算料内です。

概算で株価評価を報告して株対策を検討していきます。それで今後の事業承継も検討し方向性が見えてきます。

決算時に株価評価をしなければ事業承継も進みません。

5ヵ年計画

当社の決算では5ヵ年の中期計画も一緒に検討していきます。

決算書の資料により目標を立て易くしているため5ヵ年の中期計画も考えやすくなっております。